Čo je príčinou kolísania trhov? Ako na to reagovať a prečo by ste mali dať emócie pri investovaní radšej bokom? Akými efektívnymi stratégiami dokážeme rozumne reagovať na to, čo sa práve deje na trhoch?

Na trhu existuje viacero nástrojov, ktoré slúžia investorom na zhodnotenie finančných prostriedkov. Môžete investovať napríklad do dlhopisov, akcií, komodít alebo do peňažných fondov. Každý z týchto nástrojov má rozdielnu kolísavosť, ale aj výkonnosť.

Čím vyšší výnos, tým väčšia kolísavosť

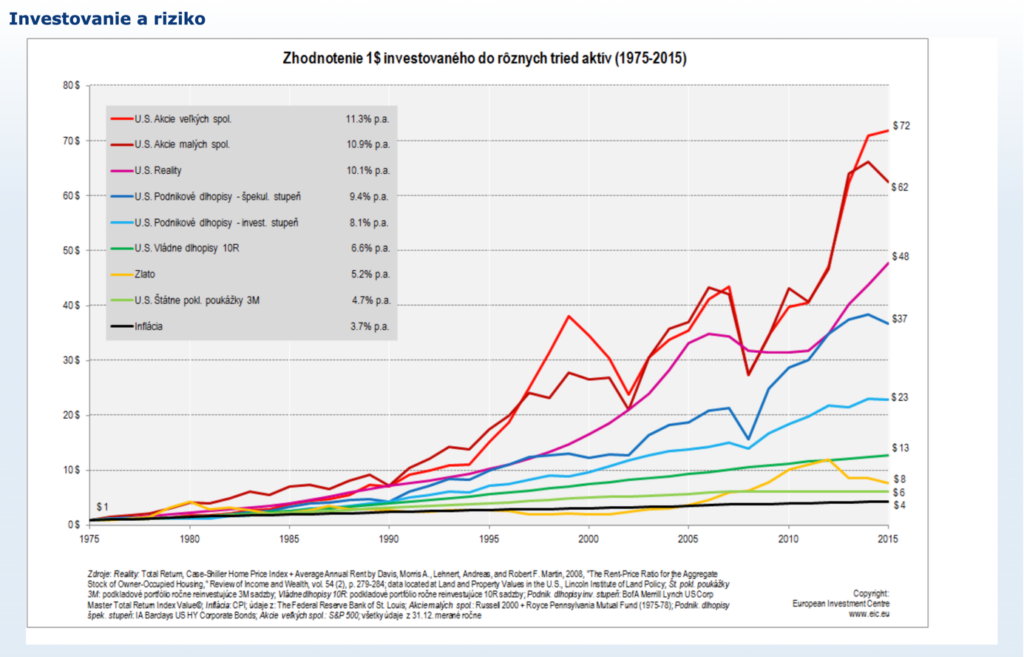

Pozrime sa na štúdiu, ktorá zobrazuje, ako by sa za 40 rokov zhodnotil jeden dolár investovaný v roku 1975.

Najlepšie obstáli veľké americké spoločnosti, ktorých priemerná ročná výkonnosť bola 11,3 %. Na obrázku si však môžete všimnúť, že práve tento index má aj najvyššiu kolísavosť.

Ako je to teda s výkonnosťou a kolísavosťou trhu? Vieme, že MSCI World – svetový akciový index má od roku 1987 priemernú výkonnosť 8,25 %. To však neznamená, že svetové akcie každý rok stúpajú. Sú obdobia, kedy trhy klesajú aj niekoľko rokov a až potom začnú opäť rásť.

Kolísavosť dlhopisov alebo bezpečných štátnych pokladničných poukážok je nižšia, avšak nižší je aj ich priemerný výnos.

V rokoch 2009 až 2022 bola výkonnosť akciových trhov takáto:

+30%, +12%, -5%, +16%, + 27%, + 5%, 0%, +8%, + 23%, -8%, + 28%, + 16%, + 22%, – 18%

Ako je vidieť, ročná výkonnosť sa v skutočnosti málokedy približuje priemernej výkonnosti. Sú roky, kedy trhy padajú, inokedy skončia na nule a potom môžu za rok vyrásť aj o 30 %. Preto je pri investovaní do akcií a akciových fondov minimálny odporúčaný investičný horizont sedem rokov.

Čo spôsobuje kolísavosť na finančných trhoch?

1) Výsledky firiem

Firmy kvartálne zverejňujú svoje výsledky a prognózy na ďalší kvartál. Ak sú výsledky lepšie ako prognózy, akcie stúpajú, ak je to naopak, cena akcií klesá. Akciové indexy dlhodobo rastú, keďže firmy vyrábajú tovary, poskytujú služby a produkujú tak tržby a dosahujú zisky.

2) Vydávanie nových akcií alebo naopak – buybacky

Ak firma verí vo svoje akcie a spätne ich odkupuje, znižuje tým ich počet a akcie stúpajú na hodnote. Ak sa deje opak a firma vydáva nové akcie, ich cena môže poklesnúť. Pre samotnú firmu to ale nemusí byť zlá vec, keďže vydaním nových akcií a ich predajom, prídu do firmy nové peniaze, ktoré sa môžu použiť na ďalšiu expanziu.

3) Nákupy veľkých hráčov na trhu

Vedeli ste o tom, že veľké privátne fondy, ktoré spravujú ľudia ako Warren Buffett, Michael Burry alebo Carl Icahn, zverejňujú každý kvartál zoznam firiem, ktoré nakúpili? Na trhu nakupujú aj štátne inštitúcie, banky a tiež my, retailoví investori. Ak je o firmu vyšší záujem, jej akcie stúpajú, ak nie je, tak klesajú.

4) Krátkodobé špekulácie

Áno, aj traderi môžu ovplyvniť ceny akcií.

5) Politické a ekonomické vyhlásenia

Stačí, aby niečo vyhlásil americký prezident Joe Biden alebo predseda americkej centrálnej banky Jerome Powell a trhy na to okamžite reagujú. Dôležité sú tiež správy a vyhlásenia o trhu práce, inflácií alebo o HDP konkrétnej krajiny.

Trhu sú neustále v pohybe, menia sa každú minútu či dokonca každú sekundu. Ak sa však nevenujete profesionálnemu tradingu, tak sa tým nemusíte vôbec zaoberať. V prípade, že budete dlhodobo robiť rozumné rozhodnutia, trhy vám dopomôžu k vyšším výnosom. Ukážme si dve stratégie, ktoré odporúčam klientom.

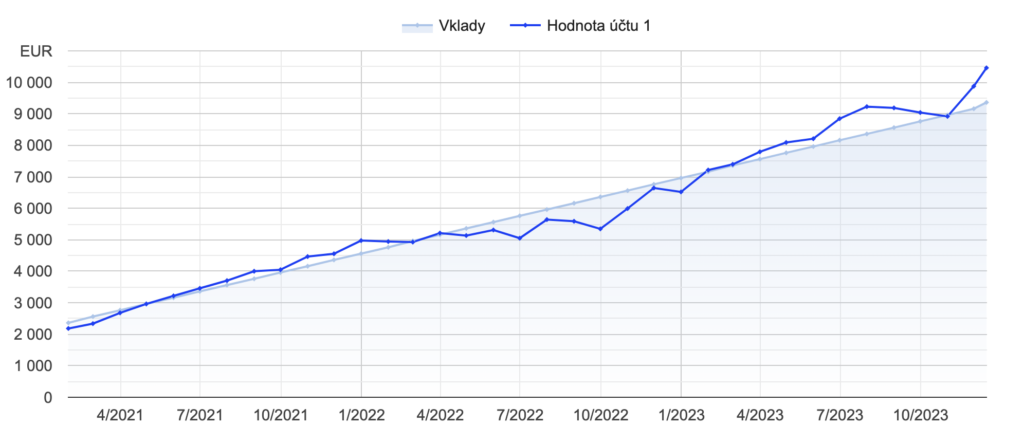

Pravidelné dokupovanie

Jednou z obľúbených stratégií je takzvané DCA, čiže pravidelné investovanie a priemerovanie nákladov. Investor si jednoducho nastaví trvalý a každý mesiac investuje tu istú sumu, napríklad 200 eur. Bez ohľadu na to, či je práve zamestnaný alebo je na materskej dovolenke alebo ho práve v práci povýšili. Jeden trvalý príkaz a hotovo. Na obrázku vidíte príklad takéhoto investovania.

Je na ňom vidieť, že v roku 2022 došlo na trhoch k masívnym poklesom. Investor však nespanikáril, v pokoji ich prečkal a naďalej posielal svojich 200 eur mesačne. Výsledok je, že sa mu to oplatilo a je v pluse. Ak by po páde trhov zo strachu svoje peniaze vybral, zaznamenal by stratu.

Aké z toho plynie poučenie? Pri investovaní dajte emócie bokom. Buďte ako robot a pravidelne investujte, bez ohľadu na to, čo sa vo svete a na finančných trhoch deje.

Ako šetriť deťom sa dozviete v blogu Koľko peňazí budú potrebovať dnešné deti na vlastné bývanie a ako im ich našetriť?

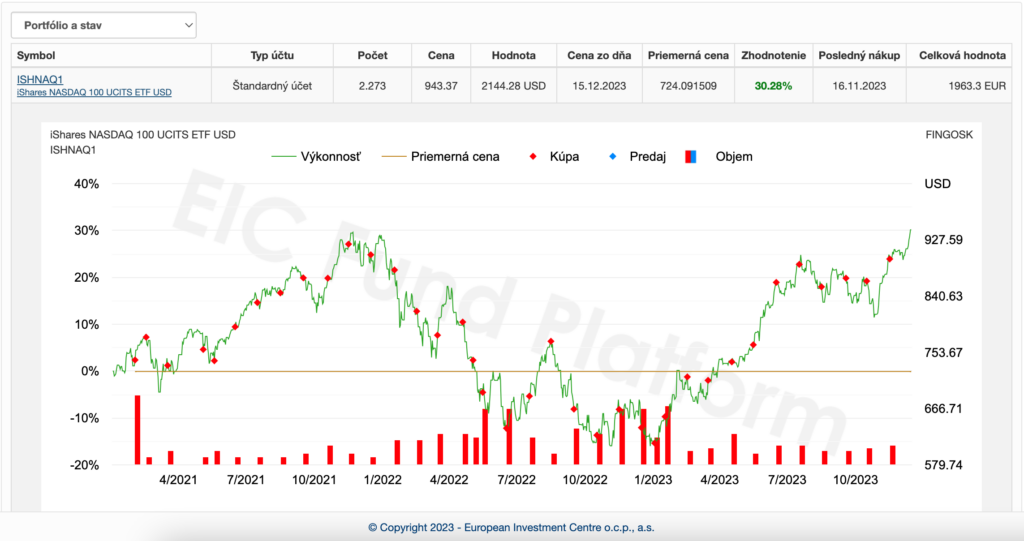

V čase paniky začnite nakupovať

Druhou stratégiou je využite poklesov na trhu na dokupovanie v zľave. Na obrázku je vidieť stratégiu klienta, ktorý investuje od marca 2021. V časoch poklesov však nielenže pokračoval v investovaní, ale dokonca nakupoval za vyššie sumy ako obvykle. Výsledok: + 30,28 %.

V poslednej dobe si získava veľkú popularitu investovanie do ETF fondov. O čo ide? Prečítajte si blog Čo sú to ETF fondy a aké sú ich výhody?

Rady investorom

Ak chcete dosiahnuť viditeľné výnosy za tri mesiace, poraďte sa s odborníkom, ako na to. Ak investujete dlhodobo, majte na pamäti týchto päť odporúčaní.

1) Sledujte svoj cieľ

Stanovili ste si ako investičný horizont 20 rokov, máte dajme tomu 30 rokov a do 20 rokov chcete byť finančne nezávislý. Vašim cieľom je, aby vám chodil pravidelný príjem z investície. Toto je pri investovaní veľmi dôležité. Stanoviť si cieľ a správať sa tak, aby ste ho dosiahli. Chcete mať lepší dôchodok? Alebo by ste radi dali svojmu dieťaťu konkrétnu sumu peňazí na štart do života? Začnite investovať!

2) Dodržujte investičný horizont

Nemá žiadny zmysel hodnotiť dlhodobú investíciu po dvoch rokoch. Je to niečo podobné, ako keby ste sa po dvoch mesiacoch chodenia do posilňovne pozorovali v zrkadle, či už vyzeráte ako Arnold Schwarzenegger. Chcete vidieť výnosy z investície po roku či dvoch? V poriadku, na to však existujú úplne iné nástroje ako akcie. Tie majú odporúčaný horizont investovania aspoň sedem rokov.

3) Emócie bokom

To najhoršie čo môžete urobiť, je začať sa riadiť emóciami a vyberať svoje investície v strate v čase, keď trhy padajú. Klesá hodnota vašich investícií? No a čo. Nemusíte na to žiadnym spôsobom reagovať. Prípadne môžete investovať ešte viac ako inokedy, keďže akcie sú po poklese lacnejšie.

4) Nenechajte sa rozptýliť

Predstavte si že si kúpite Volkswagen a odrazu vidíte všade samé Volkswageny. Volá sa to syndróm červenej črievičky. Kráľovná chcela červené črievičky lebo také nik nemal. Po tom, ako jej ich vyrobili, tak zistila, že vidí aj iné ženy chodiť v červených topánkach. Možno aj vy zrazu zistíte, že všetci okolo vás investujú. Pozor, nie vždy ide naozaj o investovanie a nie vždy je také úspešné, ako to vyzerá na prvý pohľad.

Váš známy sa venuje dennému tradingu akcií a láka vás, aby ste to skúsili? Nezabudol vám spomenúť, že sa to najprv tri roky učil a zo začiatku prichádzal o tisíce eur? Že pár obchodov vám môže vyjsť, ale ďalšie už nemusia? Že síce nakúpil Nvidiu a získal na tom 400 %, ale okrem toho kúpil aj ďalšie akcie, ktoré padli na polovicu? Zrazu čítate o tom, ako niekto kúpil Bitcoin za 5000 dolárov a predal ho za 50 000 dolárov. Čítali ste však aj o všetkých tých, ktorí ho kúpili za 50 000 dolárov a predali ho v strate?

Neprepadnite pocitu, že sa z vás stane vlk z Wall Street. Zvoľte si radšej bezpečnejšiu cestu. Je obrovský rozdiel, či si vyberiete pár akcií, na ktoré stavíte alebo investujete do fondu, ktorý obsahuje stovky a niekedy až tisíce akcií z celého sveta. Ak skrachujú dve spoločnosti zo 7 000, tak si to ani nevšimnete. Ak ste investovali všetky svoje peniaze len do tých dvoch firiem, tak ste prišli o všetko.

5) Ak môžete, prikupujte v poklese

Ak vám to mesačný rozpočet dovolí a máte pri sebe odborníka, ktorý sleduje nielen ekonomické správy ale zároveň rozumie grafom a je skúsený, vie vám pri určitých poklesoch odporučiť, aby ste nakúpili o čosi viac. Inak povedané, ak máte kvalitné investície, dokupujte v čase poklesu. Presne takýmto spôsobom môžete dosiahnuť ešte vyššie výnosy.

Aké výsledky očakávať

Krátkodobo zažívajú investori aj horšie obdobia. Je to prirodzená súčasť trhu, napríklad v roku 2022 sa niesol v znamení veľkých poklesov na akciových trhoch. Už v roku 2023 však akcie vymazali väčšinu svojich strát.

Som maximálne presvedčený o tom, že investovať treba. Naši rodičia a starí rodičia majú dôchodky na úrovni 500 – 600 eur. To postačuje akurát tak na zabezpečenie bývania a stravy. Viete si predstaviť, že ste na dôchodku, je leto, vy by ste chceli ísť niekam na dovolenku, ale nemôžete si ju zrazu dovoliť? Chceli by ste navštíviť syna či dcéru, ktorí sa odsťahovali do zahraničia, ale nemáte na cestu?

A teraz si predstavte opačnú situáciu. Dlhodobo ste investovali a vďaka tomu máte každý mesiac na prilepšenie 500 eur. To je už dosť na to, aby ste si našetrili na letnú dovolenku alebo si kúpili letenky a odcestovali za deťmi. Ktorý scenár sa vám páči viac?

Fundovaný finančný sprostredkovateľ vám vie odporučiť rozloženie investícií do rôznych nástrojov tak, aby vaše peniaze zarábali, ale zároveň aby boli v bezpečí.

V prípade akýchkoľvek otázok sa na nás neváhajte obrátiť. Zavolajte nám do FinGO.sk na 0800 60 10 60 alebo nám zanechajte kontakt vo formulári nižšie a my sa vám ozveme.