Krstiny, narodeniny, deň detí či iné sviatky sú pre starých rodičov či krstné mamy často príležitosťou, kedy darujú deťom „peniažky na budúcnosť“. Pri menšej príležitosti 20 eur, pri väčšej aj 50, 100 eur alebo aj viac. Takto získané financie by mali rodičia odkladať alebo ešte lepšie, “prihodiť” na sporenie pre deti, ktoré ich efektívne zhodnotí. Viete, ako na to?

V článku sa dočítate:

- Ako vybrať výhodné sporenie pre deti

- Koľko peňazí odkladať a kam ich investovať

- Aké výhody majú ETF fondy alebo zlaté mince

- Praktické tipy pre rodičov, ako vytrvať v sporení

- Ako si porovnať možnosti a prečo sa poradiť s FinGO.sk

Každý rodič, ktorý už od narodenia svojho dieťaťa myslí na jeho budúcnosť a uvedomuje si, že výchova dieťaťa nie je práve lacná záležitosť, si zaslúži pochvalu. Takíto ľudia obvykle hneď začnú deťom sporiť pravidelne mesačne nižšie sumy tak, aby to ich rodinný rozpočet extra nepocítil.

Títo rodičia sú obvykle lepšie pripravení na výdavky spojené napríklad so školou, výletmi, záujmovými krúžkami a podobne. Už len tým, že vôbec sporia, sú o krok pred ostatnými. Ako ste na tom vy?

1. Ujasnite si cieľ

V prvom rade si ujasnite cieľ sporenia, resp. investovania – teda sa zamyslite, na čo chcete dieťaťu odkladať peniaze. Ak mu chcete našetriť na nový bicykel alebo hokejovú výbavu, siahnete po iných produktoch ako keď mu chcete sporiť na štúdium v zahraničí alebo na štart do života keď začne pracovať.

Najskôr teda musíte vedieť, čo chcete sporením dosiahnuť. Od zvoleného cieľa sa potom bude odvíjať suma, ktorú chcete našetriť a tiež investičný horizont – čas, ako dlho môžete peniaze zhodnocovať a po akom čase si ich budete chcieť vybrať.

2. Začnite čo najskôr

Kedysi rodičia začínali sporiť deťom prevažne v období, keď šli do školy a uvedomili si aj neočakávané výdavky napr. na školské výlety alebo záujmové krúžky. Dnes je už povedomie o finančnej príprave na lepšej úrovni. Mnohí začínajú skôr, avšak obvykle to ostane pri odkladaní peňazí od rodiny.

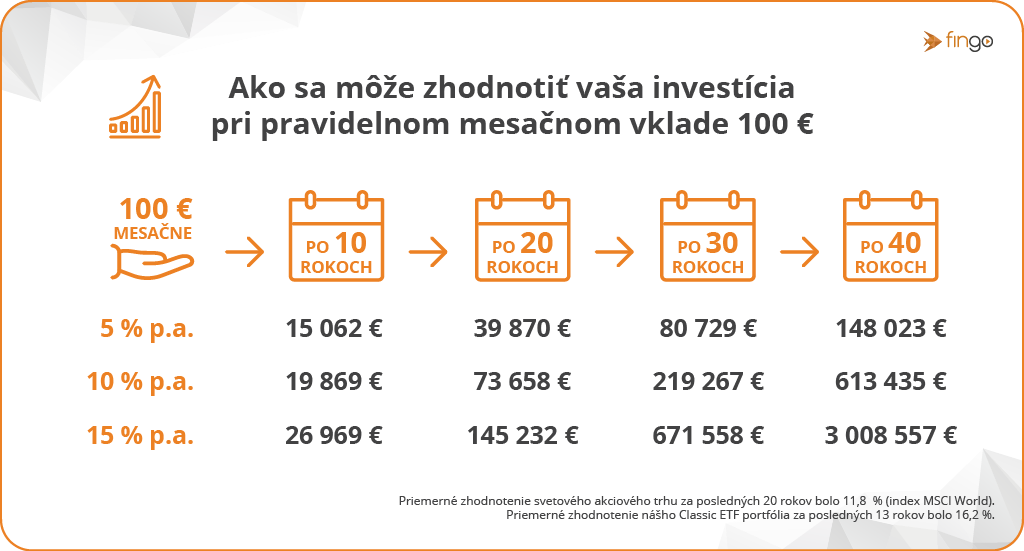

Najlepšie je začať investovať postupne pravidelne, hoci od sumy 20, 30 či 50 eur mesačne. Za 10 či 15 rokov takto nazbierate pekných pár tisíc eur, ktoré ako by ste “našli”. Pri investovaní sa neoplatí čakať, preto začnite čo najskôr.

Príklad: Ak začnete odkladať 50 eur mesačne dnes, o 10 rokov môžete mať na konte 9 200 eur. Ak začnete o rok, z investícií dostanete len 7 900 eur.

Hoci bude vklad nižší len o 600 eur (50 x 12 mesiacov za 1 rok), rozdiel vo finálnej sume je až 1 300 eur.

3. Ako dlho chcete investovať

Horizont, čiže obdobie ako dlho plánujete investovať, môže byť individuálny a vopred si ho dobre premyslite. Práve od neho závisí aj výber a nastavenie investičného produktu. Ak máte 15-ročné dieťa a chcete mu nasporiť na vysokú školu v zahraničí, máte na to oveľa menej času oproti niekomu, komu sa dieťa narodilo v tomto roku.

Príklad: Ak by ste po 3 rokoch potrebovali peniaze pre dieťa na ubytovania v inom meste a ostatné výdavky spojené so školou, je to pomerne krátky časový horizont. V tomto prípade nebudete sporiť v čisto akciovom portfóliu ako niekto, kto plánuje sporiť 18 až 20 rokov.

- Krátkodobé ciele s horizontom do 5 rokov vyžadujú konzervatívne produkty, napríklad dlhopisové portfóliá. Prinesú nižšie výnosy, avšak máte istotu, že práve v čase keď budete peniaze potrebovať, nestratia na hodnote kvôli nepriaznivej situácii na trhoch.

- Na strednodobé ciele s horizontom okolo 5 – 10 rokov je dobré zvoliť rizikovejšie portfólio, napr. zmiešané alebo realitné fondy. Môžete tak dosiahnuť vyššie výnosy ako pri čisto konzervatívnych fondoch, pričom nehrozí veľké riziko, že prídete o časť vkladov.

- Dlhodobé ciele s horizontom viac ako 10 rokov sú ideálne na rizikové portfólio ako sú akciové alebo indexové fondy. 10 a viac rokov je dostatočne dlhé obdobie na to, aby sa aj prípadné výkyvy na trhu ustálili a aby ste nasporené prostriedky vybrali so ziskom.

TIP: Viac o výhodách najčastejšie využívaných investičných produktov sa dočítate nižšie. Ak sa chcete poradiť hneď, zavolajte nám na 0800 60 10 60 alebo nám zanechajte vaše údaje vo formulári nižšie. Spojíme vás so skúseným investičným špecialistom vo vašom okolí.

4. Koľko peňazí odkladať

Suma, ktorú by ste chceli sporiť svojim deťom, závisí od vášho rodinného rozpočtu. Nejde ani tak o to, koľko zarábate. To, že majú niektoré rodiny vyšší príjem neznamená, že im ich spotreba dovolí si mesačne odložiť vyššiu čiastku ako rodiny s nižším príjmom. Samozrejme platí, že čím viac budete pravidelne sporiť, tým viac na konci obdobia získate.

V tabuľke vidieť, aký veľký rozdiel v čase dokáže urobiť výška vášho vkladu. Preto ak máte možnosť, odkladajte deťom pravidelne mesačne aj vyššiu sumu a na konci o to viac získate.

TIP: Taktiež je vhodné vkladať deťom na sporenie aj nepravidelné vklady ako sú napríklad peniaze od rodiny k vysvedčeniu, k narodeninám alebo na Vianoce.

5. ETF fondy majú viacero výhod

V súčasnosti je najrozšírenejšie sporenie do klasických podielových fondov, ale čím ďalej tým viac si získava obľubu aj investovanie do ETF fondov. Sú s nimi spojené nižšie poplatky, v istých situáciách je váš zisk oslobodený od dane, a tým pádom máte šancu na vyšší zisk ako pri podielových fondoch.

- Do ETF fondov môžete sporiť už od 20 eur mesačne a táto forma investície je ideálna pri dlhšom horizonte ako je 5 rokov.

- Pri správnom rozložení portfólia však môžete čo to zarobiť aj v kratšom čase, napríklad okolo 3 rokov.

- Výhodou ETF fondov tiež je, že v prípade potreby máte peniaze kedykoľvek k dispozícii a vo väčšine spoločností môžete výšku a pravidelnosť vkladov variovať.

- To znamená, že ak dieťa dostane napríklad od starých rodičov peniaze k narodeninám, môžete ich poslať na investičné konto bez nejakých poplatkov navyše a takýto vklad nemusíte ani nikde vopred oznamovať.

6. Zlaté mince aj od 25 eur mesačne

Ďalšou z foriem investovania, ktorá si získava stále viac fanúšikov aj medzi rodičmi, je investícia do zlata. Už v minulosti sa zlato považovalo za istú formu dedičstva, ktorá nestráca na hodnote. Zlaté šperky sa dedili z generácie na generáciu, a to sa dnes opäť dostáva do popredia.

- Aj do zlata môžete sporiť pravidelne a postupne, napríklad už po 25 eur mesačne.

- Tak ako pri ETF fondoch, aj do zlata môžete investovať aj vyššie jednorazové vklady.

- Tu však treba dať pozor na podmienky, ktoré sú s touto formou investovania spojené. Každá zo spoločností má inak postavené podmienky a poplatkovú štruktúru.

TIP: Napríklad vo FinGO.sk rodičia investujú do zlata v jednoduchom sporiacom programe spoločnosti Golden Oak Trust, v ktorom už od nízkej sumy postupne nakupujú podiely v investičných 1-uncových minciach Viedenskí filharmonici. Patria k najpredávanejším v Európe, sú krásne a ideálne aj ako hodnotný dar napríklad k promóciám.

7. Na vkladné knižky zabudnite

Kedysi obľúbené vkladné knižky nedosahujú zhodnotenie ani na úrovni inflácie, čo znamená, že už po pár rokoch vaše peniaze strácajú na hodnote. Ak by ste chceli na vkladnú knižku odložiť napríklad nasporených 1000 eur, lebo viete, že ich o rok budete potrebovať, v tom prípade by ešte bola vhodnou voľbou. Avšak z dlhodobého hľadiska je takýto produkt nevýhodný a zbytočne sa tak pripravíte o zisk.

Príklad: Ak by ste 1 000 eur nechali “odpočívať” na vkladnej knižke s prakticky nulovým úrokom, za 10 rokov by sa vám tieto peniaze kvôli inflácii znehodnotili zhruba o 8 až 9 % každý rok, takže dnes by mali hodnotu len okolo 450 eur. Pritom keby ste 1 000 eur investovali do podielových fondov, pri 8 %-nom úroku by ste po 10 rokoch mohli vytiahnuť 2 100 eur.

TIP: Detský alebo študentský účet môžete založiť dieťaťu, aby sa naučilo odkladať peniaze, prípadne používať platobnú kartu samé, ale na dlhodobé sporenie to kvôli nízkemu, resp. takmer nulovému úročeniu nie je vhodný produkt.

8. Sporenie pre deti na viacerých zmluvách

Obvykle rodičia deťom založia jeden investičný produkt, resp. konto, na ktorom mu sporia dlhodobo. Ak však sa neviete rozhodnúť, či chcete sporiť dlhodobo v rizikovejšom portfóliu, alebo radšej chcete odkladať peniaze s menším rizikom, aby ste mali istotu, že nebudú v strate práve vtedy keď si ich budete chcieť vybrať, môžete uzatvoriť viac rôznych zmlúv.

Poplatky pri investovaní sú určené percentuálnym pomerom, čiže je jedno či budete mať jednu zmluvu s cieľovou sumou 20 000 eur, alebo dve zmluvy s cieľovými sumami po 10 000 eur.

- Na jednej zmluve môžete sporiť na dlhší cieľ, napríklad na pomoc na zabezpečenie bývania pre dieťa a na druhej zmluve na kratšie ciele ako je hudobný nástroj či športová výbava.

- Investíciu môžete rozdeliť tak, že na dlhší cieľ zvolíte napríklad zlato a na kratší ETF fondy, alebo si rozhodnete sporiť len do ETF fondov a v rámci nich si otvoríte viac zmlúv. Obidve možnosti majú svoj zmysel.

- Rozložením peňazí tak budete minimalizovať riziko spojené s investovaním.

- Zároveň je menšia pravdepodobnosť, že siahnete na peniaze určené na dlhodobé plány, ak máte vytvorený ďalší obnos prostriedkov na ďalšom konte.

9. Na peniaze nesiahajte, nech pracujú

Sila investícii sa ukrýva v čase, teda aj váš výnos závisí od toho, ako dlho necháte vaše prostriedky pracovať. Trhy z dlhodobého hľadiska neustále rastú a ak nastane nejaký prepad, obvykle trvá niekoľko mesiacov kým sa spamätajú a potom rastú ďalej.

Ak by ste príliš často zasahovali do vašej zmluvy a vyberali nasporené peniaze, resp. ich časť, pripravíte sa v čase o nemalé peniaze.

Príklad: Ak by ste mesačne vkladali po 50 eur po dobu 20 rokov, a nezasiahli by ste do zmluvy vždy keď sa na trhu niečo stane a zľaknete sa, alebo keď budete zrazu potrebovať opraviť plynový kotol, po 20 rokoch môžete mať nasporených viac ako 29 000 eur aj napriek tomu, že váš vklad predstavuje iba 12 000 eur. Ale ak napríklad po 10 rokoch budete chcieť vybrať sumu 500 eur, tak na horizonte ďalších 10 rokov vás takýto “nevinný” výber pripraví o možný zisk vo výške 3 000 eur.

TIP: Na nečakané výdavky či prípadné opravy by mala slúžiť finančná rezerva, ktorú si treba tvoriť zvlášť napríklad na depozitnom konte či sporiacom účte, ku ktorému nemáte platobnú kartu.

Peniaze tak budete mať kedykoľvek k dispozícii, ale zároveň ich nebudete môcť “bezhlavo” míňať, čo by mohlo byť pri rezerve na bežnom účte veľmi lákavé.

10. Trvalý príkaz hneď po výplate

Ideálny spôsob ako sporiť (a to nielen deťom), je nastaviť si trvalý príkaz tak, aby vám peniaze na investície a sporenie odišli z účtu hneď po výplate. Ak si vopred stanovíte vhodnú čiastku, je menšia pravdepodobnosť, že by vám na konci mesiaca chýbala.

Často sa stáva, že rodičia chcú deťom odkladať peniaze, ktoré im ostanú na účte konci mesiaca. Zo skúsenosti však aj vy sami viete, že ak sú nejaké peniaze na účte, tak sa vždy napokon zídu na niečo iné a na sporenie už napokon neostanú. Ak však odložíte bokom určitú čiastku hneď po výplate a počas mesiaca už s ňou nepočítate, je menšia pravdepodobnosť, že by ste ju pravidelne mesiac čo mesiac nakoniec potrebovali.

Buďte pre svoje deti vzorom aj v sporení

Ak budete deťom sporiť pravidelne, môžete im navrhnúť, aby si odkladali aj časť svojho vreckového. Začnete tak u nich vytvárať povedomie o finančnej zodpovednosti. Takéto deti si obvykle sami uvedomia dôležitosť odkladania peňazí. V dospelosti sú skôr naklonené myšlienke odkladať si časť príjmu na rezervu a na svoju budúcnosť.

Začnite svojim deťom sporiť naozaj výhodne, o pár rokov sa vám za to poďakujú. Finanční sprostredkovatelia z FinGO.sk vám radi pomôžu, ako na to. Nájdete nás na celom Slovensku a mnohé investície vám vieme uzatvoriť a sprostredkovať aj online.

Zavolajte nám na 0800 60 10 60 alebo nám zanechajte vaše údaje. Spojíme vás so skúseným maklérom, ktorý vám poradí.